今回は前回に引き続き、住宅取得控除(住宅ローン控除)についてですが、初年度に確定申告した翌年(2年目)以降の手続きについての記事です。

関連記事

2年目以降の住宅取得控除

住宅の取得や増改築などをした翌年に1年目分については確定申告をすることにより、住宅取得控除の適用を受けることができます。

2年目以降については、会社員の方については年末調整により適用を受ける事ができます。

「会社に住宅ローンの残高を知られたくない」「毎年医療費控除などで確定申告しているので合わせて還付を受けたい」という会社員の方などは、自営業の方と同様に確定申告により適用を受ける事ができます。

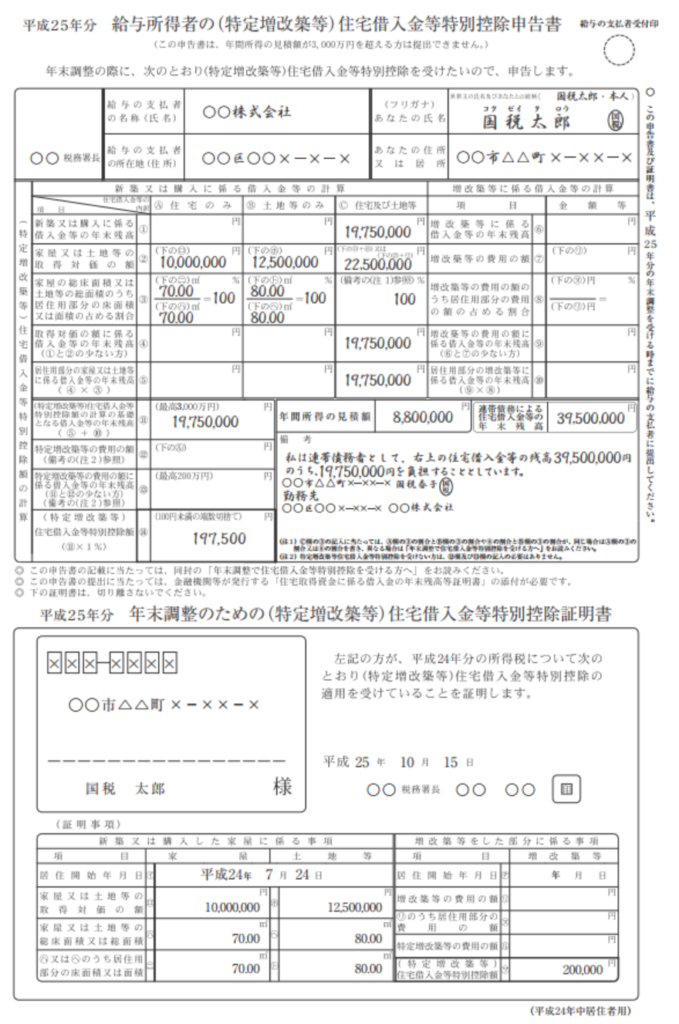

2年目以降の「住宅借入金等特別控除申告書」の用紙の入手

確定申告した年の10月から11月頃に税務署より2年目以降に住宅取得控除を受けるために必要な書類である「年末調整のための(特定増改築等)住宅借入金等特別控除証明書又は給与所得者の(特定増改築等)住宅借入金等特別控除申告書」という書類が郵送されてきます。

その中身は、平成21年以降の住宅取得控除の適用期間は10年なので、初年度以後の9年間分の9枚が一括で郵送されてきます。

その後9年間大事に保管して、毎年一枚ずつ使用することとなります。

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

2年目以降の申請

2年目以降に住宅取得控除の適用を受ける場合には、下記の2つの書類が必要となります。

下記の書類を年末調整の場合には勤務先、確定申告の場合には税務署に提出することになります。

- 住宅借入金等特別控除申告書

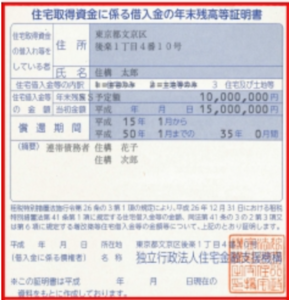

- 住宅取得資金に係る借入金の年末残高等証明書

年末残高等証明書は金融機関によって若干異なりますが、毎年10月から11月に銀行などの金融機関から毎年郵送されてきます。

※ちなみに初年度の確定申告の際に提出した「登記事項証明書」や「各種契約書の写し」は2年目以降は必要ありません。

年末残高等証明書(例:住宅金融支援機構)

この「年末残高等証明書」を見ながら「住宅借入金等特別控除証明書」の該当箇所に記載して提出します。

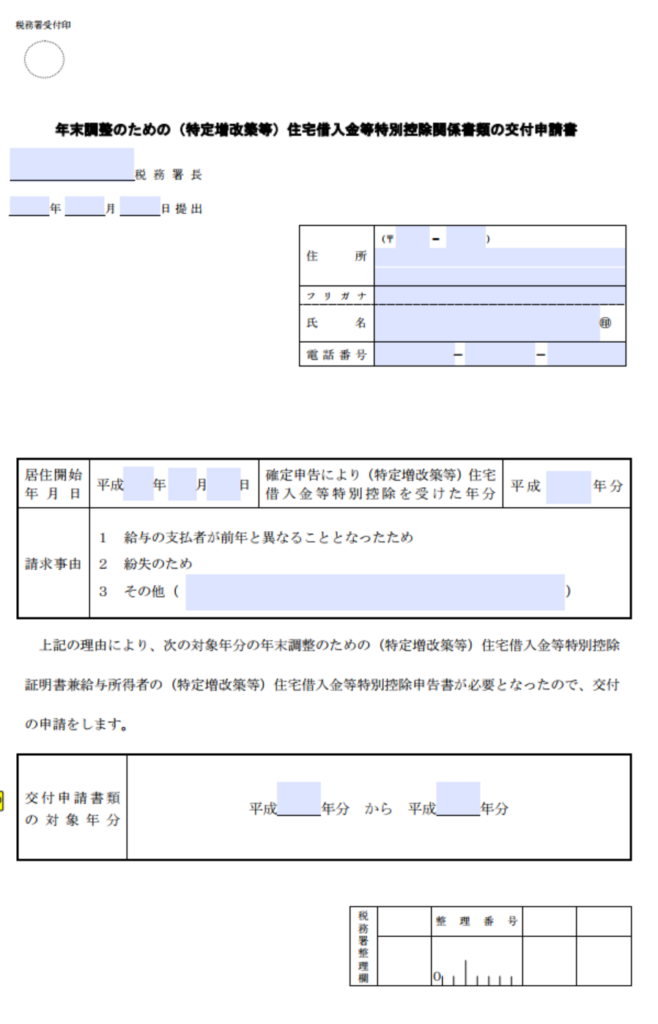

「住宅借入金等特別控除証明書」をなくした場合

税務署から確定申告した年に郵送されてきた「住宅借入金等特別控除証明書」を紛失してしまった場合には、納税地を所轄する税務署に対して「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書」を提出して再発行を依頼する必要があります。

具体的には、下記の書類を記入して税務署に郵送して、後日再発行書類が郵送されてきます。

時期や税務署によって異なりますが、到着まで約1月かかります。

郵送ではなく本人が税務署の窓口に持参して、急いでいる旨を直接窓口で言って1週間で届いたケースもありましたので、提出期限が迫っていて少しでも急ぐ必要がある場合には、税務署窓口へ行かれることをお勧め致します。

その場合には、本人以外の奥様などが行かれれ場合には代理人としての委任状などが必要になることもありますので、認印と身分証明書を持参の上でなるべく御本人が行かれた方がスムーズかと思います。

年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書

「年末残高等証明書」をなくした場合

各金融機関に再発行の依頼をして下さい。

金融機関によって若干異なりますが、電話での再発行の依頼も可能で、約1週間から10日程で再発行の証明書が郵送されてきます。

投稿者プロフィール

-

盛永崇也(東京神田で開業している税理士・行政書士事務所の代表)

「税務相談・税務顧問や経理経営支援・法人申告・確定申告・給付金申請・相続手続の代行・法人設立や廃業支援や代行」など、法人個人を問わず、お金にまつわる様々なサポートしております。