インボイス制度(適格請求書等保存方式)とは?

インボイス制度は、国税庁が国民の消費税の取引を把握するための制度で、2023年(令和5年)10月1日からスタートとなります。

ちなみにですが、全世界で消費税と同様な税制が導入されている約150国のうち、このインボイス制度を導入していなかった国は、日本だけでしたので、世界標準になったということになります。

そして、この制度の導入により、国は年間3,000億円程度の税収の増加を見込んでいるとのことです。

インボイス制度の内容は?

この制度の内容をざっくりいうと、

消費税を納税している事業者は、税務署に申請してくれれば、インボイス番号というものを教えるので、必ず「売上先に渡す請求書やレシート」に、この番号と消費税額を記載して相手先に渡して、その番号が記載してある請求書やレシートだけを集計して消費税を納付してね

という制度です。

よく勘違いされている方が多いので、先に言っておきますが、この制度はインボイス番号がない事業者は「売上先から消費税を絶対にとってはいけないという制度」ではありません。

インボイス番号がない事業者は「業種や売上先によっては、消費税分の金額をもらえなくなるかもしれないという制度」となります。

インボイスとは何?

一般的にインボイスとは、英語で「明細付き請求書」のことをいいますが、この制度でのインボイスとは、消費税を税務署へ納税をしている事業者が発行できる『登録番号付き請求書(適格請求書)』のことをいいます。

この登録番号は、税務署が事業者ごとに発行することになっており、この番号をもらうためには「消費税を納税している事業者」や「納税を予定している事業者」が申請できることになっています。

この申請のことを「適格請求書発行事業者の登録申請」といい、2021年(令和3年)10月1日から申請受付が開始となりました。

同時に国税庁の「適格請求書発行事業者公表サイト」が開設され、登録番号を入力することにより取引先の確認ができることになっています。

なお、法人番号がある法人の課税事業者は「T+法人番号(13桁)」となります)

【適格請求書発行事業者公表サイト(国税庁)】

https://www.invoice-kohyo.nta.go.jp/

【法人番号公表サイト(国税庁)】

https://www.houjin-bangou.nta.go.jp/

インボイス制度による影響のポイント

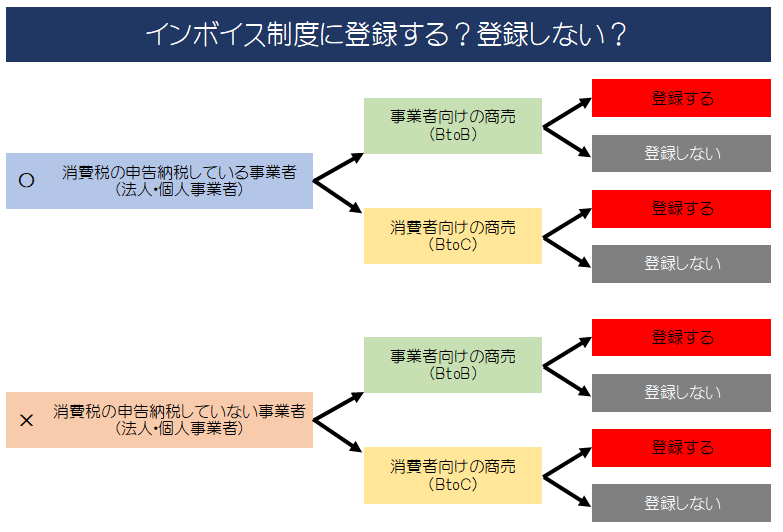

インボイス制度による影響は、消費税を納めている事業者と、消費税を納めていない事業者によって、それぞれ違いますが、おおまかに以下の4つとなります。

【POINT①】消費税分の売上が実質値引きになることも

上記の適格請求書発行事業者の登録をしていない事業者は、売上先から消費税分の料金を払ってもらえないことがある(=実質値引きとなってしまうことがある)

→ 売上先から消費税分を確実にもらうためには適格請求書発行事業者の登録が必要となるケースがある

【POINT②】税務署への納税額が増加することも

仕入先や経費の支払先が、小規模で消費税を納税していない事業者や個人である消費者が多い事業者は、消費税の税務署へ納税額が増えることがある

→ 商品の仕入先や仕事の依頼先を「消費税を納税していない未登録の事業者」から「消費税を納税している登録事業者」へ変更しないと不利になるケースがある

【POINT③】システムの変更

登録した事業者は、売上先に渡す請求書や領収書・レシートに登録番号を記載する必要がある

→ 請求書などの作成システムやレジの変更が必要となる

【POINT④】経理事務の追加

消費税の納税している事業者は、仕入先や経費の支払先からの請求書や領収書・レシートについて「登録事業者」と「登録していない事業者」に区分して経理する必要がある

→ 会計帳簿の変更や会計ソフトへの追加入力が必要となる

インボイス制度で何がかわるの?事業者別のポイント

このインボイス制度のスタートにより影響を受けるのは、法人や個人に関係なくすべての事業者で、消費税を納めている事業者(課税事業者)と、消費税を納めていない事業者(免税事業者)によって、それぞれ影響や対応が大きく違います。

さらに消費税を納めていない事業者(免税事業者)のうち、事業者が売上先の商売と、個人の消費者がお客の商売では、影響や対応が違います。

では、それぞれのケースについて詳しく解説していきます。

消費税を納めている事業者(課税事業者)

【POINT①】適格請求書発行事業者の登録の申請を期日までにする

すでに消費税を税務署へ納税している事業者は、インボイス制度の開始までに登録番号を取得するためには、2023年(令和5年)3月31日までに税務署へ「適格請求書発行事業者の登録申請」をする必要があります。

登録しないことも可能ですが、事業者自身にデメリットがほとんどなく、仕入や経費の支払先に迷惑がかかることがあるため、登録申請をしておいた方が良いでしょう。

【POINT②】適格請求書発行事業者でない支払先に消費税分の請求をしないなどを通知する

仕入先や経費の支払先のうち、小規模事業者で消費税を納税していない事業者や個人の消費者が多い事業者は、支払先から登録番号を記載された「適格請求書や適格レシート」がもらえないことになります。

2023年10月分以降は、このような事業者に対して、仮に消費税を上乗せした請求に対してお金を実際に支払ったとしても、控除の対象とならないため、その分の消費税を税務署へ多く納税することになり、わかりやすくいうと2重払いということになります。

(簡易課税制度により消費税を計算している事業者を除く)

結果として、多くの消費税を申告している事業者は、インボイス制度の開始までに、実質的な消費税の負担が生じないように、下記の対応が必要となります。

- 仕入や経費の支払先である取引先について「適格請求書発行事業者」であるかどうかを、請求書や適格請求書発行事業者公表サイトにて確認する

- 適格請求書発行事業者でない取引先に対しては、消費税分を請求しないように通知する

- 適格請求書発行事業者でない取引先が消費税分の請求があったとしても、その分の支払いはしない旨を通知するなど

【POINT③】請求書や領収書の様式変更

登録申請後に通知された番号を売上先に渡す請求書や領収書・レシートなどに記載する必要があります。

【POINT④】経理事務の追加

事業者が支払う仕入先や経費支払先からの請求書や領収書・レシートについて、勘定科目や金額のほかに「登録事業者に対するもの」か「登録していない事業者に対するものか」を区分して経理する必要があります。(簡易課税制度により消費税を計算している事業者を除く)

消費税を納めていない事業者(免税事業者)

事業者が売上先の商売(BtoBビジネス)

インボイス制度が開始となる2023年10月以降になると、今まで通りの消費税を上乗せした「登録番号が記載されていない請求書」を売上先に発行しても、支払いをしてもらえない可能性があります。

その理由は、仮に売上先がその消費税分も支払ったとしても控除の対象とならず、その分の消費税を税務署に多く納付することとなる(ある意味2重払い)ため、売上先は2重支払いを解消するため、次のような対応をとることが現時点では想定されているからです。

- 消費税を納税していない未登録事業者には、消費税分の金額を一切支払わないか、その分の値引きを要求する(売上先の状況により、両者による話合いや交渉になると思われます)

- 同じ仕事と金額であれば、免税事業者ではなく、消費税分が控除される登録事業者に仕事を頼むようになる(売上が減少することに・・・)

結果として、BtoBビジネスの事業者は、今まで通りに消費税分も問題なく確実に受け取るためには、税務署へ「適格請求書発行事業者の登録申請」をするのがベストな選択となります。

ただし、この登録申請をすると、自動的にその後の期間については、税務署に消費税を申告して納税しなければならないことになります。

(残念ながら、消費税は受け取るが、支払わないということはできません)

消費税の納税額は、原則として「売上先より受け取った消費税」から「仕入や経費などで支払った消費税」を差し引いて計算します。

結果として、登録申請せずに売上金額の10%をもらえないことになるよりも、申告する手間はかかりますが、受け取った消費税の一部のお金が手元に残ることになります。

個人の消費者がお客の商売(BtoCビジネス)

消費税を納めていない事業者(免税事業者)のうち、個人の消費者がお客の商売をされている方については、今まで通り消費税分を上乗せして受け取ることができないわけでは決してありません。

(今まで通り消費税分を受け取ることが可能です)

このインボイス制度は、あくまでも支払った相手先が、消費税の申告をするときに控除の対象とすることができないという税金計算上の制度なので、消費税の申告をする必要が全くない個人の消費者がお客の商売をしている事業者は、影響はほとんどありません。

BtoCの事業者は、特に何もする必要はなく、今まで通り免税事業者のままで、かつ消費税を受け取ることになります。

私のような自宅とは別に事務所や店舗がある個人事業者は、納税地である自宅の住所が「適格請求書発行事業者公表サイト」に公表されてしまうようですね。

自宅を知られたくない個人事業者は、事前に申告の納税地を「自宅」→「事務所」に変更してから、この登録申請をする必要があるようなので、注意が必要です。

そして、今まで消費税を申告が必要がなかった事業者の方が登録申請すると、消費税の申告と納税が新たに必要となります。

登録申請する前に、申請後の消費税はいくらぐらい払うことになるのか、計算方法の選択などを税理士に一度相談されるのがよいでしょう。

インボイス制度の開始が近づいてくると、国税庁がさみだれ式にいろいろな情報を公表してくると思いますので、こまめに情報をチェックする必要がありそうです。

投稿者プロフィール

-

盛永崇也(東京神田で開業している税理士・行政書士事務所の代表)

「税務相談・税務顧問や経理経営支援・法人申告・確定申告・給付金申請・相続手続の代行・法人設立や廃業支援や代行」など、法人個人を問わず、お金にまつわる様々なサポートしております。